УДК 33.338

ПУТИ СОВЕРШЕНСТВОВАНИЯ НДФЛ В РОССИИ: СОЦИАЛЬНЫЙ АСПЕКТ

WAYS TO IMPROVE NDFL IN RUSSIA: SOCIAL ASPECT

Наурсков А.В., студент 4 курс, Институт управления, экономики и финансов, Казанский (Приволжский) Федеральный Университет, Россия, г. Казань

Валеев Я.Д., студент 4 курс, Институт управления, экономики и финансов, Казанский (Приволжский) Федеральный Университет, Россия, г. Казань

Аннотация: В российской практике налогообложение доходов физических лиц мало отвечает требованиям социальной функции налогообложения. В связи с этим данный налог нуждается в совершенствовании. При реформации действующего механизма НДФЛ с учетом социального аспекта, по мнению авторов, будет возможным повышение благосостояния малообеспеченных налогоплательщиков при сохранении бюджетных интересов государства. Для реализации поставленной цели и решения представленной проблемы, авторы предлагают комплекс мер по совершенствованию НДФЛ в России.

Summary: In Russian practice, the taxation of personal income does not meet the requirements of the social function of taxation. In this regard, this tax needs to be improved. When reforming the existing personal income tax mechanism, taking into account the social aspect, the authors believe it will be possible to increase the welfare of low-income taxpayers while maintaining the state’s budget interests. To achieve this goal and solve the presented problem, the authors propose a set of measures to improve personal income tax in Russia.

Ключевые слова: налог на доходы физических лиц, подоходное налогообложение, налоговая ставка, необлагаемый минимум, семейное налогообложение, налоговые вычеты.

Keywords: personal income tax, income taxation, tax rate, non-taxable minimum, family taxation, tax deductions.

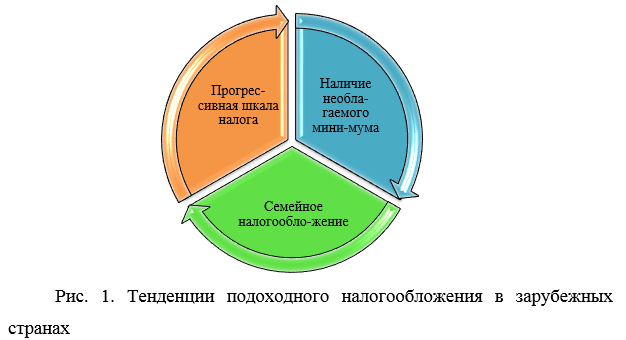

Наиболее полно фискальная составляющая и принципы справедливости совмещены в налоге на доходы физических лиц (далее – НДФЛ). Изучив налогообложение доходов физических лиц в ряде зарубежных стран, нами были выявлены тенденции, присущие налоговым системам разных стран в среде подоходного налогообложения (рис.1).

Для дальнейшего представления возможности применения необлагаемого минимума в системе российского подоходного налогообложения мы считаем целесообразным применять необлагаемый минимум в контексте семейного налогообложения.

Отсутствие семейного налогообложения негативно влияет на малообеспеченные слои населения. Количество детей, неработающие жена или муж влияют на потребительскую корзину семьи, а именно: на дополнительные затраты работающего человека. Хотя в российском законодательстве присутствуют элементы «семейного» налогообложения в виде социальных налоговых вычетов на лечение членов семьи, содержание и обучение детей, такая система не является достаточно эффективной и не позволяет в полной мере решить социальные проблемы.

Также проблемы существуют в налоговых вычетах по НДФЛ. Так, отсутствие порядка индексации стандартных вычетов на детей и пороговой величины дохода ведет к их «обесценению» в связи с инфляцией. Существующие стандартные вычеты для определенных категорий граждан, а также вычеты на детей слишком малы и не ощутимы. Так как социальные вычеты призваны компенсировать определенные необходимые расходы налогоплательщиков для социального выравнивания их положения, вызывают вопросы пороговое значение такого вычета, которое тоже не индексируется, а также отсутствие в перечне социальных вычетов определенного рода расходов, без которых налогоплательщики не могут обойтись. Серьезную проблему представляет собой тот факт, что налогоплательщик теряет право на вычет, если в период осуществления таких расходов у налогоплательщика не было доходов. Ведь осуществляя расходы, например, на дорогостоящее лечение, налогоплательщик проходит лечение и не может работать и получать заработную плату. И тогда получение социального вычета становится невозможным.

В связи с этим на основе проведенного исследования рекомендуются следующие перспективы совершенствования НДФЛ в России с учетом повышения значимости социальной функции данного налога:

- Ввести необлагаемый минимум и дифференцированную ставку налога в зависимости от семейного статуса налогоплательщика. При чем предусматривается необходимость ежегодной индексации необлагаемого минимума с учетом инфляции.

- Повысить размер стандартных вычетов для всех категорий налогоплательщиков, имеющих право на их получение, с ежегодной индексацией.

- Следует снять предельные ограничения по сумме предоставления социального налогового вычета.

- Необходимо расширить перечень расходов, по которым возможно применить социальный налоговый вычет, так как очень часто налогоплательщики осуществляют крупные расходы, направленные на поддержание своей жизнедеятельности, которые в настоящее время не могут сократить налоговую базу по НДФЛ.

- Следует рассмотреть вопрос о закреплении за налогоплательщиком права выбора налогового периода, в котором он может воспользоваться социальным налоговым вычетом.

Использованные источники

- Налоговый кодекс Российской Федерации: федер. закон: принят Гос. Думой 16 июля 1998 г.: по состоянию на 06.06.2019. – М.: Проспект, 2019. – 1078 с.

- Вылкова Е. С., Тарасевич А. Л. Совершенствование налогообложения доходов и имущества физических лиц в России на основе справедливо-действенного подхода // Вопросы экономической теории. Макроэкономика. – 2018. — № 4.

- Дуюнова Н. А. Проблемы и перспективы совершенствования НДФЛ в Российской Федерации // Проблемы современной науки и образования. – 2017. — № 19 (101).