УДК 330.43(075.8)

ОЦЕНКА ЭФФЕКТИВНОСТИ ИНВЕСТИЦИЙ В ОСНОВНОЙ КАПИТАЛ

ASSESSMENT OF EFFICIENCY OF INVESTMENTS IN MAIN CAPITAL

Балдина Мария Романовна, студент, группы ПМИЭ, Экономический факультет, Пермский государственный национальный исследовательский университет, г. Пермь

Радионова Марина Владимировна, кандидат физико-математических наук, доцент, Пермский государственный национальный исследовательский университет, г. Пермь

Baldina M.R., baldina.mariya2015@yandex.ru

Radionova M.V., M.Radionova@rambler.ru

Аннотация: В статье производится оценка эффективности инвестиций в основной капитал с учетом влияния множества различных факторов. В исследовании были использованы научные статьи, монографии, авторефераты, а также и Интернет-источники по соответствующей теме. Объектом исследования в работе являются инвестиции в основной капитал. Предметом исследования являлась оценка эффективности инвестиций в основной капитал и показатели, оказывающие влияние на данную эффективность. Цель исследования заключалась в построении эконометрической модели для оценки эффективности инвестиций в основной капитал. Для достижения этой цели была исследована предметная область, изучена соответствующая литература для нахождения показателей, предположительно влияющих на объем инвестиций в основной капитал, были собраны данные и построены модели зависимости объема инвестиций в основной капитал от найденных показателей, была выбрана наилучшая модель, на основе соответствующих тестов были совершены проверки модели, а после чего, был построен прогноз.

Summary: The article assesses the effectiveness of investments in fixed assets, taking into account the influence of many different factors. The research used scientific articles, monographs, abstracts, as well as Internet sources on the relevant topic. The object of research in the work are investments in fixed capital. The subject of the research was to assess the effectiveness of investments in fixed assets and indicators, which affect this efficiency. The purpose of the research was to build an econometric model for assessing the effectiveness of investments in fixed capital. For this goal, the relevant literature was studied to determine the indicators that presumably affect the amount of investment in fixed assets, data were obtained and models of the dependence of investments in fixed capital on the found indicators were constructed, after that, predictive models were built.

Ключевые слова: инвестиции в основной капитал, регионы России, эконометрическая модель, прогнозирование, оценка эффективности инвестиций.

Keywords: fixed investment, regions of Russia, econometric model, forecasting, investment performance evaluation.

Теоретические основы инвестирования в основной капитал

Обзор математических методов оценки инвестиций

В современной экономике большое внимание уделяется вопросу инвестиционной деятельности, а точнее, гораздо больший интерес представляет ее эффективность. Проводить анализ инвестиционных проектов возможно с помощью различных моделей. Необходимым условием также является верное выделение основных факторов, оказывающих непосредственное влияние на эффективность инвестиций в основной капитал.

В статье Will Kenton [1] оценка инвестиций производилась посредством расчета рентабельности активов. Рентабельность активов — это показатель, который характеризует финансовый результат использования активов фирмы, отражает способности фирмы создавать прибыль, не учитывая при этом ее капитал. Формула рентабельности активов:

ROA=ЧП*100%/Аср, (1)

где ЧП — чистая прибыль; Аср – сумма всех активов.

Если рентабельность выразить в долях от общего числа, то это даст представление о том, сколько денег генерируется из каждого доллара, вложенного в организацию. В статье используется балансовая стоимость активов из бухгалтерского баланса, она может значительно занижать входные данные коэффициента могут быть скорректированы с учетом функциональных ценностей активов с учетом процентной ставки, которая в настоящее время выплачивается финансовому учреждению. Поскольку многие новые компании имеют высокую задолженность, связанную с их активами, эти изменения могут сделать бизнес менее привлекательным в глазах инвесторов. Как только эти долги начнут снижаться, показатель рентабельности активов, соответственно, улучшится.

Josh Martin, Rachel O’Brien, Hamish Proctor [2] в своей работе использовали метод других ученых Carol Corrado, Charles Hulten и Daniel Sichel [3]. Данные для исследования были взяты за 2014 год. Авторы утверждают, что оценить инвестиции возможно следующим образом:

- как стоимость основного капитала, о которой сообщают фирмы;

- как сумму затрат на модернизацию оборудования;

- как исследования для определения квалификации трудящихся;

- как стоимость основного капитала, получаемого при проведении бизнес-опроса.

Факторами, влияющими на объем инвестиций являлись затраты на повышение квалификации трудящихся, увеличение капитала организации за собственный счет, стоимостная оценка зданий и сооружений, оборудования и машин, обрабатываемых активов, транспортного оборудования. Оценка заключалась в построении диаграмм и графиков, отображающих динамику изменения факторов, и описание этих изменений.

Julie King [4] в своей статье предлагает производить оценку эффективности инвестиций в основной капитал, как прибыль с каждого вложенного доллара. Под эффективностью также подразумевался срок окупаемости инвестиции. Эффективность инвестиций – их возврат, рассчитывался по данным о покупаемом оборудовании для предприятия. Автор также считает, что вычисление рентабельности инвестиций – даст оценку прибыли от инвестиций в сравнении с вложенной суммой, время через которое оборудование окупится, срок работы единицы оборудования и остаточная стоимость оборудования после окончания срока его использования, создают условия для полной оценки эффективности денежных вложений в основной капитал.

Steven Bragg [5] в своей работе утверждает, что эффективность инвестиций, их способность принести доход возможно оценить показателем возврата прибыли от инвестиции – ROI. С его помощью можно сравнивать альтернативные варианты денежных вложений и определить, будет ли данное вложение представлять собой эффективное использование ресурсов. ROI пользуется популярностью у инвесторов, так как вся необходимая информация для его расчета доступна а формула вычисления крайне проста. Вычисление показателя производится в два этапа:

- вычесть стоимость инвестиции из ее текущей стоимости (которая может быть ее продажной ценой);

- разделить результат на стоимость инвестиций.

Для вычисления окупаемости инвестиций, существует два подхода:

- (Текущая стоимость инвестиций — Стоимость инвестиций) ÷ Стоимость инвестиций = возврат инвестиций;

- Чистый доход после налогообложения ÷ Общая сумма вложенных активов = возврат инвестиций.

Автор замечает, что данный показатель возможно использовать для оценки различных видов использования инвестиционного фонда.

Обзор эконометрических методов оценки инвестиций

При оценке инвестиций используются эконометрические модели, учитывающие некоторые факторы, оказывающие непосредственное влияние.

В исследовании Корнюхиной Н.Б. [6] было отмечено, что на объем инвестиций влияют снижение стоимости кредитов, повышение нормы накопления, увеличение внутренних сбережений, обновление основных фондов, курс национальной валюты, инфляция, собственные средства, сбережения населения, динамика промышленного производства. В ходе работы было проанализировано несколько регрессионных моделей. Первая модель показывала связь доли убыточных предприятий и объема вложений в основной капитал. Коэффициент детерминации данной модели был высоким. Вторая модель строилась на основе взаимосвязи объема вложений в основной капитал от доли убыточных предприятий, прироста доходов населения и курса доллара. Значения были взяты из данных Минэкономразвития России. Полученные прогнозные значения были адекватны и показали возможность использования данных моделей в оценке объема инвестиций.

На объем инвестиций влияют снижение стоимости кредитов, повышение нормы накопления, увеличение внутренних сбережений, обновление основных фондов, курс национальной валюты, инфляция, собственные средства, сбережения населения, динамика промышленного производства.

В исследовании Н.В. Спасской [7] применяется корреляционно-регрессионный анализ на данных за 2002-2011 год. За независимые переменные были взяты показатели количества малых предприятий, численности занятых, объема инвестиций, объема кредитования, оборота малых предприятий. Построенная модель оказалась значимой по F-критерию, и имела высокий коэффициент детерминации. Все переменные оказались значимы и оказывали сильное влияние на экономику региона.

А.В. Безбородова [8] в своей статье использует факторы — объем производства, величину валового накопления, распределение получаемых доходов на потребление, ожидаемый темп инфляции, ставку ссудного процента, обменный курс денежной единицы, валовую прибыль в экономике страны. Региональные данные были взяты в период с 1998 по 2006 год. Построенная модель линейной регрессии и модель для коррекции ошибок имели высокие коэффициенты детерминации и показали влияние ВВП, валовой прибыли, а также обратное влияние инфляции.

Построение эконометрической модели оценки инвестиций в основной капитал

При анализе предметной области, авторами работ, такими как: Will Kenton [1], Josh Martin, Rachel O’Brien, Hamish Proctor [2], Julie King [4], Steven Bragg [5], Корнюхина Н.Б. [6], Н.В. Спасская [7], А.В. Безбородова [8], был выделен перечень факторов, оказывающих влияние на объем инвестиций в основной капитал.

На основании вышеприведенных статей было принято использовать показатели: количество безработных, среднедушевые расходы, занятое население, среднедушевые доходы, средняя заработная плата.

В исследовании были выделены следующие гипотезы:

H1: количество безработных отрицательно влияет на эффективность инвестиций в основной капитал

Высокий уровень безработицы сигнализирует о плохой экономической ситуации в стране, и совершение денежных вложений может быть нецелесообразным и рискованным.

H2: эффективность инвестиций зависит от среднедушевых расходов и доходов населения.

Рост доходов населения возможен в стане с развитой экономикой, что не может не сказаться на объемах инвестиций в основной капитал предприятий.

H3: занятость населения влияет на эффективность инвестиций

Занятое население отказывает положительное влияние на экономику страны, развивая ее улучшая инвестиционный климат.

H4: средняя заработная плата влияет на эффективность инвестиций

Данный показатель отображает в некотором роде доходы населения, а также объемы свободных денежных масс, которые могут быть задействованы в инвестиционной деятельности.

В работе используются панельные данные. Выборка состоит из значений показателей по 76 субъектам РФ с 2000 по 2017 год. Выбранные показатели измеряются в рублях, тысячах рублей, и тысячах человек, были взяты с сайта Росстата. Сайт — https://www.gks.ru/

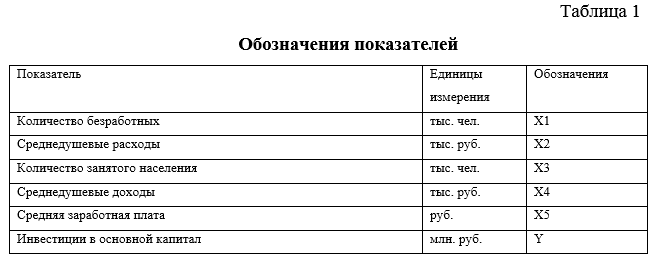

В исследовании, обозначения данных представлены в таблице 1.

Предварительный анализ исходных данных

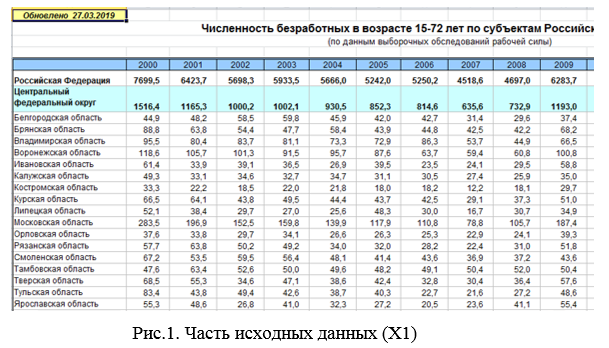

Данные с сайта Росстата представлены по годам, субъектам также присутствует территориальное разделение с учетом географического местоположения региона — округ. Часть исходных данных – (X1) представлена на Рис.1.

Данные по другим показателям имеют аналогичное представление. Для более точного построения модели необходимо избавиться от данных по округам и данных по городам – субъектам. Также, в ходе анализа данных были выявлены пропущенные значения по некоторым оставшимся субъектам, такими как: Чеченская республика, Забайкальский край, Читинская область.

В итоге остается 76 наблюдений по 18 временным периодам для построения модели.

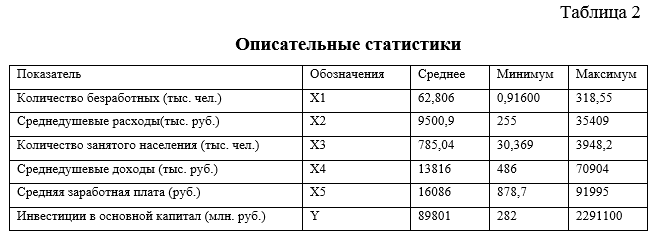

Анализ описательных статистик данных представлен в таблице 2.

Настолько разные данные могут быть получены из-за того, что в регионах проживает разное количество жителей с разным уровнем дохода. В регионах разный уровень состояния экономики, что вносит очень большую неоднородность.

Корреляционный анализ

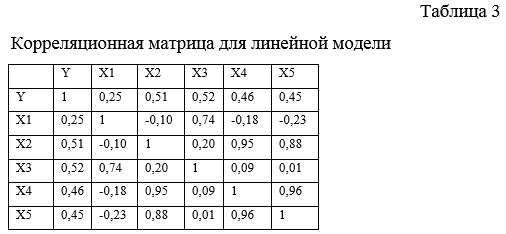

По корреляционной матрице (в таблице 3) можно наблюдать, что полная мультиколлинеарность отсутствует.

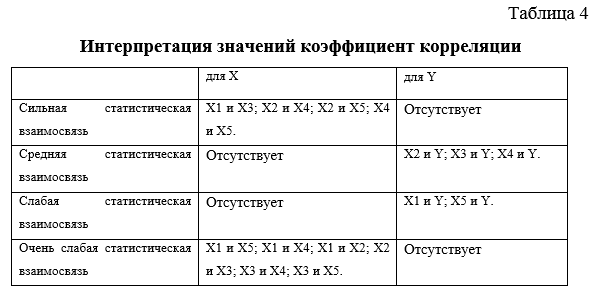

Однако между данными присутствует частичная мультиколлинеарность. Таблица 4 интерпретирует коэффициенты корреляции между показателями, и влияние на Y.

Связь во всех ранее сказанных случаях как положительная, так и отрицательная.

На данных переменных можно построить модель с фиксированными эффектами, с случайными и объединенную модель, как это было сделано в статье Постникова Е.А. [9].

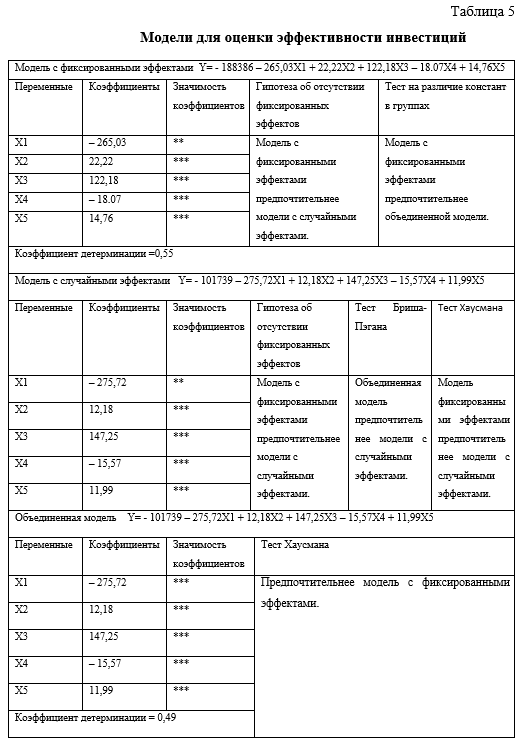

Было построено несколько моделей. Так как все коэффициенты оказались значимыми – они не были удалены из модели. В таблице 5 представлены результаты моделирования.

Лучшей оказалась модель с фиксированными эффектами, ее коэффициент детерминации выше чем у других моделей, также результаты тестов для выбора спецификации модели (с фиксированными эффектами, с случайными эффектами, объединенная модель) свидетельствуют о том, что наилучшая спецификация – с фиксированными эффектами.

Лучшая модель – модель с фиксированными эффектами

Y= — 188386 – 265,03X1 + 22,22X2 + 122,18X3 – 18.07X4 + 14,76X5

Коэффициент детерминации 0,55

Интерпретация коэффициентов:

- X1;

При увеличении количества безработных на 1%, инвестиции в основной капитал уменьшатся на 265,03%.

- X2;

При увеличении среднедушевых расходов на 1%, инвестиции в основной капитал увеличатся на 22,22%.

- X3;

При увеличении количества занятого населения на 1%, инвестиции в основной капитал увеличатся на 122,18%.

- X4;

При увеличении среднедушевых расходов на 1%, инвестиции в основной капитал уменьшатся на 18.07%.

При увеличении заработной платы на 1%, инвестиции в основной капитал увеличатся на 14,76%.

Прогноз

С помощью созданной модели был сделан прогноз на 2018 год. Обозначения показателей приведены в таблице 1. Результаты были сопоставлены с реальными данными за прогнозируемый период.

Прогнозные значения можно получить, подставляя значения показателей за 2018 год в модель. Дальнейший расчет позволит получить значение — объем инвестиций в основной капитал за 2018 год.

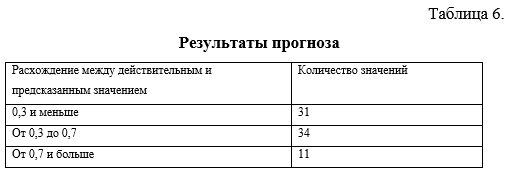

В итоге, проведенный прогноз по данным 2018 года в таблице 6 показал следующие результаты в сравнении с реальными значениями за этот же период:

- Доля прогнозных значений наиболее близких к реальным, больше;

- Наибольшее количество прогнозных значений отличается от реальных данных на 30-70%;

- Чуть меньшее количество прогнозных значений имеет большую точность и не совпадает с реальными данными на 30% и менее;

- Незначительная часть прогнозных значений отличается от реальных на 70% и более.

В совокупности, можно сказать, что результаты прогноза отражают качество модели. Результаты не идеальны, но совпадают немного больше чем на 55%. Однако, и коэффициент детерминации – характеризующий долю верно описываемого процесса, равен 0,55. Результат прогноза для Пермского края совпал с реальными данными на 40%.

Заключение

В ходе работы было рассмотрено большое количество научных работ и статей на тему моделирования оценки инвестиций в основной капитал. Авторами работ были: Постников Е.А. [9].

Изучение предметной области и соответствующей литературы помогло найти показатели, влияющие на объем инвестиций в основной капитал. В дальнейшем, этот шаг позволил провести сбор и правильную обработку данных для успешного построения нескольких моделей. Выбор наилучшей модели обеспечил максимально возможную точность прогноза в текущих условиях, а соответствующие тесты для проверки модели подтвердили ее качество и возможность дальнейшего использования.

На основании построенной модели можно сказать, что были подтверждены гипотезы:

H1: количество безработных отрицательно влияет на эффективность инвестиций в основной капитал

Предположение о влиянии уровня безработицы на эффективность инвестирования в основные фонды экономики не было подтверждено. Возможно, это связано с тем, что количество безработных достаточно мало и не оказывает сильного влияния на экономику страны и инвестиционный климат.

H2: эффективность инвестиций зависит от среднедушевых расходов и доходов населения.

Рост расходов населения, как и рост доходов, действительно оказывает влияние на объем инвестиций в основной капитал, однако рост расходов влияет положительно, а рост доходов — отрицательно.

H3: занятость населения влияет на эффективность инвестиций

Занятое население оказывает влияние на эффективность инвестиций в основной капитал.

H4: средняя заработная плата влияет на эффективность инвестиций

Данный показатель отображает в некотором роде доходы населения, а также объемы свободных денежных масс, однако он не оказывает влияние на объем инвестиций.

Таким образом, инвестирование эффективно при увеличении расходов населения, или в сферы, создающие условия, для увеличения расходов населения, а также оно эффективно в сферы по увеличения количества занятого населения. Инвестиции неэффективны в деятельность по увеличению доходов населения.

Средняя заработная плата и количество безработного населения не оказывают значительного влияния на инвестиции в основной капитал.

Литература

- Will Kenton. Return on Total Assets – ROTA Definition // Investing, financial analysis. — 2019

- Josh Martin, Rachel O’Brien, Hamish Proctor. Experimental estimates of investment in intangible assets in the UK// Office for National Statistics. – 2015; URL: http://Experimental%20estimates%20of%20investment%20in%20intangible%20assets%20in%20the%20UK%202015.pdf

- Corrado, C., C. Hulten, et al. (2005). Measuring capital and technology: an expanded framework. C. Hulten, University of Chicago Press. pp 11-46 from National Bureau of Economic Research, Inc. URL: https://www.nber.org/chapters/c0202.pdf

- Julie King Purchasing Industrial Equipment: Calculating the Return on Investment (ROI) // Интернет-журнал CanadaOne (2017) URL статьи: https://www.canadaone.com/topics/money/purchasing-industrial-equipment-calculating-the-return-on-investment.html

- Steven Bragg Return on investment// Интернет-журнал AccountingTools (April 03, 2018) URL статьи: https://www.accountingtools.com/articles/return-on-investment.html

- Корнюхина Н.Б. Инвестиции в основной капитал как фактор экономического роста России. автореф. дисс. д-ра экон. наук: 08.00.05. Москва, 2001 182 с.

- Спасская Н.В. Модель влияния инвестиций в основной капитал малых предприятий на показатель валового регионального продукта (на примере орловской области) // Экономика и управление, Орел с.30 2013г.

- Безбородова А.В. «Эконометрические модели для анализа инвестиций в основной капитал» // НИЭИ Министерства экономики Республики Беларусь, г. Минск, Беларусь a.bezborodova@tut.by

- Постников Е.А. Эконометрическое моделирование развития регионов России на основе панельных данных// Управление в современных системах (электронный научный журнал). 2016 том 9 №2.